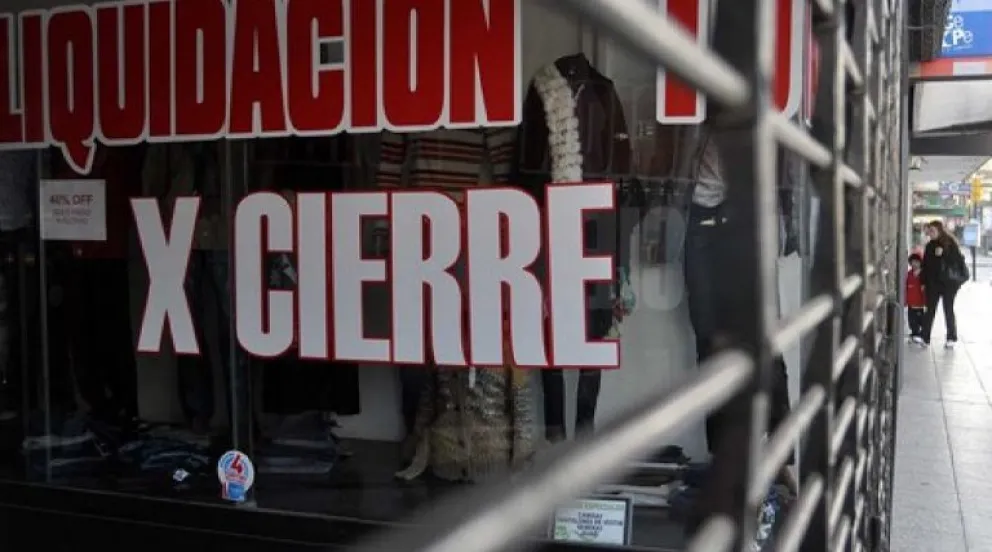

Las ventas minoristas pymes registraron en noviembre una caída anual de -4,1% a precios constantes. En tanto, en la comparación mensual desestacionalizada, la variación fue de -9,1%. En lo que va del año las ventas acumulan un incremento interanual del 3,4%. El dato fue dado a conocer por la Confederación Argentina de la Mediana Empresa (CAME).